金价维持当前水平怎么算_金价维持当前水平

1.基金经理人的全美最佳

基金经理人的全美最佳

新浪财经讯 。 最新一期的美国《财智月刊》杂志于2011年1月11日正式出刊,本期封面文章标题为“全美最佳共同基基金经理人”。借助业内研究机构晨星公司(Morningstar)的数据,该刊对全美6800多家共同基金进行了筛选,进而评选出近5年来业内表现最优的基金和经理人。

掌管着规模高达170亿美元费尔霍姆基金(Fairholme Fund)的基金经理,布鲁斯-伯考维茨(Bruce Berkowitz)在业界的名声已接近了大师巴菲特。不管市况如何,他管理的基金在这些年里每年的收益率都超过了标普500指数的涨幅。费尔霍姆的基金在前10年内的年均收益达12%,而这期间有时的市况相当糟糕。晨星公司对伯考维茨的评价很高。

伯考维茨的表现令众多经理人望尘莫及。共同基金一直遭到人们的诟病,其原因是多重的。据摩根斯坦利的研究结果显示,逾25%的主动管理型的股票基金,表现不及各类对应指数,落后于这些指数5%或更多。这是自1998年以来的最糟表现,它解释了投资者为何选择像债券和交易型开放式指数基金(ETF)等其他品种来回避股票投资的原因。更令人担心的是,仅7%的主动管理型股票基金业绩较对应业绩基准好5%,或略高些。

分析师们认为,这类基金表现的如此之糟,是大多数基金经理人,每年都无法让基金的收益比指数高出至少2%,以此挣出他们的管理费和交易成本。不确定的经济形势让许多经理人为投资安全而持有更多现金。然而,一旦市场走高,此策略便出现负面效果。对大多数主动管理型的经理人而言,2010年的确是个非常糟糕的年份。

下面的问题是,寻找可在如此糟糕市况下仍能跑赢大市的基金经理人。其实答案只有一个,那就是经验。要满足合同规定的基金的良好表现,或想要平巴菲特的投资记录是一件很难的事,但大幅跑赢各对应业绩基准的基金经理人都是多年坚持自己投资策略的行家里手。获胜的经理人掌管基金的时间,要比普通基金经理平均多出50%。这让他们无论是在应对像美国国际集团(AIG )这类垮台巨人,或是新兴经济体的高风险市况时,都显得信心十足,游刃有余。他们经营的基金虽不是同类中最廉价的基金,但有着长期优异表现的经理人收获的绝不仅仅是管理费。

《财智月刊》每年要在全美6800多家基金挑选出很少几家表现最优秀的基金。为在以下4类基金中选出顶级表现的基金,评选中会充分考虑经理人的经验,而放弃那些收取极高费用的基金。本刊还利用晨星公司的数据,挑选出在过去5年跌宕起伏的市况下,表现优于同类中所有竞争对手的基金。投资者应注意的是,此次评选中有两家冠军基金:费尔霍姆基金和桑伯格国际价值基金(Thornburg International Value Fund)。两家基金的规模在2010年前9个月内都远远地保持在30亿美元之上,这在投资者对权益类品种唯恐避之不及,匆忙撤出近100亿美元时尤其难能可贵。

外国企业股票投资基金

新墨西哥州的圣达菲虽非国际性的金融中心,但仍有远至加拿大和巴西企业的CEO来到此地,会见桑伯格国际价值基金经理人。该基金的3位经理人之一,71岁的William Fries有着业界近乎完美的业绩表现:基金自1998年成立以来,他的业绩年年超过业绩评价基准。

随着投资者对该基金的认可,Fries团队掌握的,投资于股票的资金流在稳定增加。这可是共同基金经理人决不可能想当然就得到的。它还解释了企业CEO们为何要匆匆赶往圣达菲拜会Fries等人。Fries多年来一直单枪匹马管理着该基金。但他开始与Wendy Trevisani和Lei Wang两经理人合作共同挑选股票。他自称3人的行事原则是,要么3人一致赞同某一品种,要么宁可不买入任何股票。

一些经理人愿意坚守在某些特定类型品种上,但Fries表现的很灵活。新兴市场国家的投资比重通常占该基金投资组合的20%,是其他涵盖广泛的投资外国股票基金的近两倍。

该基金前期也撤出了一些投资。希腊央行债务曾在2009年表现优异,但因投资者担心希腊债务负担出问题而大跳水。希腊央行官员曾到美国觐见桑伯格国际价值基金的3位经理人,但基金还是毫不犹豫地抛掉了希腊债务。

冠军:桑伯格国际价值基金

经理人:William Fries, Wendy Trevisani和Lei Wang

资产规模:240亿美元

每1万美元投资费用:133美元

5年年均收益率:6.4%

并列亚军:Janus Overseas

经理人:Brent Lynn

资产规模:137亿美元

每1万美元投资费用:87美元

5年年均收益率:13.8%

评论:长期投资的基金经理人不会害怕接触新兴经济体的股市。这类市场的品种通常会造成整个投资组合波动变大。但与桑伯格国际价值基金一样,Janus Overseas对自己在长达10年时间内的收益率稳定在8%而感到自豪。

并列亚军:Select International

经理人:Did Herro, Ted Tyson, William Fries, Jim Gendelman, Amit Wadhwaney和其他助手

资产规模:15亿美元

每1万美元投资费用:115美元

5年年均收益率:5%

大股本企业股票基金

费尔霍姆基金的伯考维茨常被误认为是对冲基金经理。与许多传统共同基金经理不同,他通常投资于经营不善企业发行的债券,或投资于首次公开发行的股票。他通常把投资组合中的品种限制在20多个,因此,仅一个品种的变化就可能对整个组合产生很大影响。因组合持有的品种比例都高,伯考维茨由此对发行股票企业的影响也大。但他认为自己的基金对企业的经营影响微乎其微。

伯考维茨在金融危机后重仓投入了下跌充分的金融类股票。其中一些品种为他带来了很高收益。他投入的市政债券保险机构MBIA的股票已上涨三分之一,而另一家专门侧重小企业的银行CIT Group的股票上涨幅度更是高达50%。费尔霍姆基金已成为危机时期被挽救的AIG的最大投资者。伯考维茨称,他的目标就是要找出比投资者想象的更好的品种。该基金虽未因投入谷歌和苹果这类高价股而光鲜亮丽,但他表示,这些品种最终有一天会走到头。

伯考维茨在投资佛罗里达州的不动产开发商St. Joe失败。基金以每股32美元价格购入了这家拥有大量未开发土地的开发商的股份,但它们的市价在20美元以下。总部在迈阿密的费尔霍姆基金持有St. Joe的30%股份。伯考维茨只能着眼长期投资,并戏称该公司是拥有大量有价值土地的有故事的公司(storied company)。

并列冠军:费尔霍姆基金

经理人:布鲁斯-伯考维茨

资产规模:170亿美元

每1万美元投资费用:100美元

5年年均收益率:8.2%

并列冠军:Yacktman fund

经理人:Don和Stephen Yacktman

资产规模:31亿美元

每1万美元投资费用:93美元

5年年均收益率:8.9%

评论:这是由父子共同管理的大股本企业股票基金,其投资侧重点在前景良好,但股价已跌成了地板价的品种。

亚军:Nuveen Tradewinds Value Opportunities

经理人:Did Iben

资产规模:25亿美元

每1万美元投资费用:143美元

5年年均收益率:11.7%

评论:尽管该基金仅成立6年,经营时期较大多数本刊评选的基金短许多,但其连续5年年均两位数的收益是值得投资者关注的。

全球不动产投资基金

当Marc Halle于2007年接手称之为Prudential Global Real Estate基金时,他的目标很清楚,即要把传统的,侧重投资于国内不动产市场的基金转变为全球化的基金。转型后的基金经营良好。基金虽在衰退中有大幅亏损,但它还是在过去3年内以年均超过业内对手2%的幅度获胜。

投资海外不动产业的基金受欢迎,行业资产翻了近三番,达165亿美元。Halle直接参与管理基金的时间虽比其他经理人少,但他毕竟是一位有25年投资不动产历史的经理人。他现利用团队的经验在经营,让自己有更多时间关注全球的不动产市况。

Halle表示自己更看好发达国家,而不是新兴经济体的不动产市场,因为前者的市场和企业治理更透明,市场的流动性也更佳。他从不染指俄罗斯的不动产市场,而仅通过在香港和新加坡的企业投资中国大陆不动产市场。该基金的第二大投资比重是香港的新鸿基地产公司,紧列美国西蒙地产集团(Simon Property Group)之后。

当然,无论何处不动产业的波动总是很大。Prudential Global Real Estate在2008年下跌了44%,仅比整个行业平均47%的跌幅略小。这也是一些分析师为何认为全球不动产投资基金,只能在多元化的投资组合中扮演支持类的角色。有业界人士认为,若美元继续下跌,全球不动产市场有望再次起飞。

冠军:Prudential Global Real Estate

经理人:Marc Halle

资产规模:4.75亿美元

每1万美元投资费用:137美元

5年年均收益率:2.2%

并列亚军:Cohen & Steers Int'l Realty

经理人:Martin Cohen和Robert Steers

资产规模:14亿美元

每1万美元投资费用:166美元

5年年均收益率:2.3%

评论:该基金在前5年内的表现优异,但收费高。其持有的最大比重的股票为香港不动产开发商Wharf和澳大利亚开发商Stockland

并列亚军:ING Global Real Estate

经理人:T. Ritson Ferguson, Steven D. Burton和Joseph P. Smith

资产规模:29亿美元

每1万美元投资费用:149美元

5年年均收益率:3%

评论:该基金投资的不动产开发企业的股票分为美国内和海外两部份。基金由世上最大不动产企业,荷兰国际集团(ING)麾下的ING's Real Estate Group管理。

小股本企业股票基金

惠特尼-乔治(Whitney George)负责为Royce & Associates机构管理投资组合。他和他的团队自称是食腐类的清道夫。他们擅长投资小企业股票。其投资组合中既无苹果公司的股票,也没有其他经理人推荐的最优股。但此投资策略仍获得成功。他牵头管理的乔治低价股票基金(George's Low-Priced Stock)在前10年的年均收益超过10%,而此期间的某些时候的大势收益接近零。

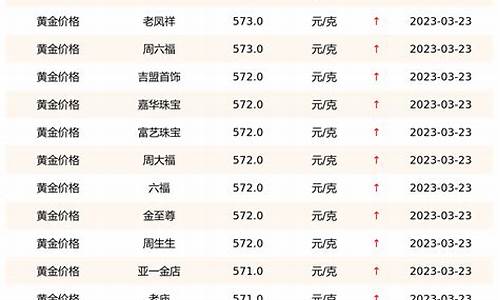

乔治最新的投资品种集中于硬资产,因他认为由于发达国家的大量经济刺激,以及像墨西哥和中国劳工成本的上升,通胀可能会加速上行。因此他大量投资于在通胀期内往往表现良好的掘和能源类股票。尽管开黄金(1364.00,-23.00,-1.66%)企业的股票价格未像黄金那样大幅飙升,但乔治认为,即使金价维持在当前价格水平,开企业的股价会继续上扬。相对黄金,乔治更喜欢投资白银,因为珠宝和电子工业也使用它。

侧重于工业用材料的特点,让侧重于小股本企业投资的基金,乔治低价股票基金的组合看起来有着全球投资的感觉。其20%的资产投资在美国以外的企业。基金持有的许多掘企业都位于发达国家境内,但这些企业在非洲和拉美有经营项目。若乔治想要在新兴经济体中冒险的话,他更愿意选择医疗保健和消费服务类股票。他的最爱是香港的资产经理Value Partners和巴西的牙齿保险机构OdontoPrev。乔治称,自他的组合2009年末添加了该保险机构的股票以来,它已翻了三倍。

乔治擢升为该基金管理公司的共同首席投资官,并被视为是公司CEO的接班人。但有分析人士认为乔治日后会面临困境,因股价被打压的大股本企业会表现的比小股本企业更好。但他坚信小股本企业股票会在低收益的环境下表现的更好,因为小企业通常比大企业的灵活性更高。

冠军:Royce Low-Priced Stock

经理人:Whitney George

资产规模:42亿美元

每1万美元投资费用:149美元

5年年均收益率:8.4%

并列亚军:Heartland Value Plus

经理人:Brad Evans和Adam Peck

资产规模:13亿美元

每1万美元投资费用:121美元

5年年均收益率:8.2%

评论:该基金投资侧重于分红型股票。基金持有的最大比重是金融和从制药到家庭护理类的医疗保健类企业股票。

并列亚军:Gamco Westwood Mighty Mites AAA

经理人:Mario Gabelli

资产规模:4.46亿美元

每1万美元投资费用:155美元

5年年均收益率:8.5%

评论:该基金经理人侧重于市值不超过3亿美元,但价值被低估的企业股票。他侧重于电子和医疗保健类股票。(皖东)

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。