咋天金价_金价今天回升了吗

1.金价上涨和下跌,什么时候适合买黄金?

2.金价会涨吗?

3.有什么原因促使金价上涨?

金价上涨和下跌,什么时候适合买黄金?

这个不好说,像现在这个节骨眼,都涨到362了,肯定暂时不想买了,也有人说长期看涨可以买,我认为如果持续下跌,倒是可以根据情况购买,比如说用存金通看金价下跌实际情况,他们是按上交所实时更新,有回升情况,就建议去银行买黄金,因为他们是按天更新的。其实现在互联网真是变化很快,小程序越来越方便我们的生活

金价会涨吗?

黄金会涨价,只是时间长了许多,大概下一个牛市在20年左右 的时间。

一、黄金的历史价格变化

1、Gold 1800 - 2002

2、各个时间段的情况

过去50年黄金价格走势概览图

1968年-1980年黄金价格走势图

1980-1990年黄金价格走势图

1991年-2000年黄金价格走势图

2001年-2010年黄金价格走势图

2005年-2012年黄金价格走势图

1971年8月15日,尼克松发表电视讲话,关闭黄金窗口,停止各国政府或中央银行持有美元前来兑换黄金。美元挣脱黄金的牢狱,自由浮动于外汇市场。

1972年一年,伦敦市场的金价从1盎司46美元涨到64美元。

1973年,金价冲破100美元。

1974年到1977年,金价在130美元到180美元之间波动。

1978年,原油飙涨达一桶30美元,金价涨到244美元。

1979年,金价涨到500美元。10月,美国通胀率冲破12%。

1980年元月的头两个交易日,金价达到634美元,美国财长米勒宣布财政部不再出售黄金,之后不到30分钟金价大涨30美元达715美元,元月21日创850美元新高。卡特不得不出来打压金市,表示一定会不惜任何代价来维护美国在世界上的地位,当天收盘时金价下跌了50美元。

1980年2月22日,金价重挫145美元。当代首次黄金大牛市宣告结束,时间长达12年。金价从1968年的35美元涨到1980年的850美元的12年间,每年有30%的获利率。

1981年,金价每盎司的盘势峰顶是599美元。到了1985年,盘势降到 300美元左右。1987年,美国股市崩盘后,黄金价格触及486美元的峰顶后便一路下滑。

1989年2月1日:金价从1980年1月20日的历史高位850美元计,到 1988年年底,美元金价已跌去52%。在这十年内,美国的通胀率升幅共达90%,以低通胀率见称的日本也在20%的水平。

1989年11月15日:金价从9月中旬的350美元回升至11月14日的391.5美元收市,两个月升幅达11%。

1989年12月9日:金价在11月27日见427美元之后,市上传出苏联大量抛售黄金的消息,令市场价格大幅波动。

1990年5月24日:市场出现18.7吨(每吨为二万七千盎司)黄金的沽盘,是美国清盘官将最近申请破产的储贷银行及财务公司所持黄金集中推出,金价大跌,推低至360美元。

1990年9月5日:伊拉克入侵科威特,金价从370美元反弹至417美元,又往下打回383美元。

1996年2月5:金价一度升至418.5美元,打破了1993年创出的前期高点409美元。

从2005年底起,黄金价格出现历史性大幅上涨,从原来的400-500美元/盎司的水平一路飙升到1923.20的历史最高点,随后开始逐渐回落

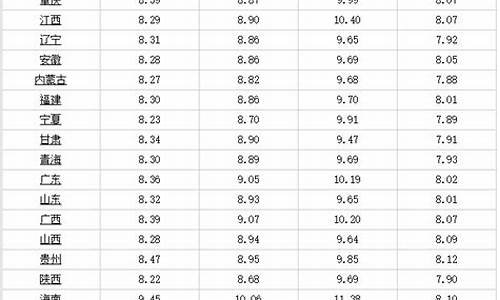

目前价格如下:

二、黄金的成本及其它因素

1、美国经济趋稳:在经历了金融危机的动荡之后,美国经济在过去五年中保持相对稳定。经济增长虽然温和,但总体稳定。虽然50年一遇的严寒让一季度GDP下降了1%,但二季度以来经济数据已经开始好转。

2、美元走强:在2000年,美元指数下跌了41%,推动金价大幅上涨。自那之后,美元就成了黄金、白银等贵金属的反向指标。如今,美国经济复苏带动美元走强,令黄金承压。

3、通胀处于低位:虽然有人预测可能会有恶性通胀,但美国CPI一直很温和。在过去五年中没有任何通胀的迹象。这也让黄金对抗通胀的功能毫无用武之地,黄金失去了一个重要支撑。

4、地缘政治:虽然全球多地动荡不安,但恐慌情绪并没有上升。当然,今年上半年有许多地区冲突,但他们的范围都是区域性的。乌克兰危机主要是俄罗斯的问题,中国也周边邻国的冲突也不过是亚洲的问题。看起来某些地方总是处于开战边缘,但地缘政治今年将不会成为金价的主导因素。

5、黄金历史经历了三次大熊,三次大牛,目前在经历着第四次的大熊中,还在继续中,需要耐心等待

有什么原因促使金价上涨?

你好,下面的解释希望对你有用!

对于大多数中国人而言,黄金交易显然是陌生的。也仅仅是近两年开始,国内投资市场才逐渐出现黄金的身影。黄金的保值作用无庸置疑,不过,国际商品交易市场中黄金的交易价格,究竟受哪些因素的影响,很多人恐怕并不了解。

事实上,美元汇率,石油价格,各国央行以及国际机构的买卖,对金融商品的投资需要,国际股价的影响,工业需求的增减都在不同程度上影响着黄金价格走势。

需求、供给决定金价

黄金究其本质是一种商品。既然如此,黄金价格的变动也自然遵循最基本的经济规律。从本质上说,黄金的价格仍然是由供给和需求决定的。

中国银行黄金交易员蔡振玮分析,由于前些年金价比较低,使得全球范围内投资金矿的积极性不高,因而黄金产量这几年均呈下降态势。加上罢工等其他因素,全球最大的黄金生产国南非2005年的产量更是降到了75年来的低点。而另一面,全球对黄金的需求却放量激增,供应减少,需求增加,推动黄金走势连创新高。

通常我们所说的黄金需求,包括一般的工业需求和非工业需求两个方面。按照银河证券研究中心田书华的分析,目前全球对黄金的工业需求只占总需求的10%左右,相应的,非工业需求所占比重则达到90%,占了大头。

黄金的非工业需求中,主要包括三个方面,第一是各个国家央行的黄金储备需求,其次是居民首饰消费需求,第三则是投资需求。从最近几年的情况来看,这三个方面的需求,都在快速增加。就在黄金价格连续突破新高的2005年下半年,世界黄金协会公布的数据显示,2005年下半年,全球黄金投资需求增长了56%,除印度外,其他主要黄金首饰市场的需求都呈现增长态势,中国同比增加了9%,美国则增长了3%。

同时,各国央行也陆续出手增加黄金储备。俄罗斯、阿根廷、南非等国的央行在去年11月宣布,决定增加黄金储备。而欧洲15国央行则于2004年签署了黄金销售协议,规定在未来的5年内,每年出售黄金数量不得超过500吨。这些举措将各国对黄金的需求控制在一定范围之重,致使欧洲国家的黄金储备不减反增,从而令欧洲央行6年来的黄金抛售趋势得到了扭转。

最近国际媒体,比如《华尔街日报》以及《经济学人》均载文认为,中国正在进行的人民币改革,将促使央行增加黄金储备。和许多国家一样,中国过去也面临外汇储备过于单一的问题,因而将外汇储备从单一美元向多元化储备过渡也是大势所趋。正因为如此,市场预期,中国对黄金所产生的巨额需求,将成为未来推动黄金价格上涨的动因之一。

从过去的历史经验来看,每一次全球经济格局调整的时候,黄金的流动格局就会发生变化,而且,越是国际货币体系不稳定的时候,黄金的货币功能和战略保值功能就表现得越充分。

到2005年底,我国外汇储备已突破8000亿美元,而黄金储备却只有600多吨,只占外汇储备的1.1%,这不仅仅是中国的风险,也是全球货币体系的风险。根据我国的国民经济总量,一般的国际经验认为,官方黄金储备中短期至少应该达到意大利和瑞士的水平,即2500吨左右;长期至少应增加到德国、法国的水平,即3000吨以上。从这个意义上来说,中国对黄金的需求量还有很大的提升空间。

“三金”互相角力

黄金、美金(美元)以及黑金(石油)并称为“三金”。通常而言,“三金”的走势具有很强的关联性。在过去的几十年中,黄金的走势和美元保持非常明显的负相关关系,而石油和黄金的价格长期以来一直保持明显的正相关关系,而且两者波动趋同。

不过令人疑惑的却是,美元和黄金此消彼长的关系,在去年受到了“挑战”。受到美元加息的影响,2005年,美元止住了下跌的步伐,反弹了8%左右,而与此同时,黄金和美元竟然步调一致,走势一路上窜,连破新高。

这一古怪现象激起了国外学术界激烈的讨论,有人甚至认为,美元和黄金长期以来的“竞争”关系宣告结束。不过,大多数人仍然认为,美元和黄金的“跷跷板”关系没有改变。

原因是导致美元贬值的长期因素,也就是美国贸易赤字问题和低储蓄率的问题仍然制约着美元,长远来看,美元长期走弱的形式并没有得到改观。从2006年来看,美联储的货币紧缩政策可能结束,联邦基金利率可能会维持在5%左右的区间内,同时在美国经济的下滑过程中还可能会遭遇降息的风险,因而美元在接下来的一年可能将得不到美国货币政策的支持。

同时随着欧洲经济的复苏,欧元利率的调整也可能会减小美元与欧元之间的息差,从而减少美元资产的吸引力,导致美国资本净流入的减少,不利于美元走强。换句话说,尽管美元在2005年止跌回升,但市场对其长期走弱的预期并未改变。从这个角度而言,黄金的上涨和美元的暂时上涨只是短暂的“邂逅”,两者更长久的关系还是一如从前的负相关关系。

另一个方面,黄金和石油价格的关系也一直保持同步。这主要是因为通常原油价格的上涨,会导致通货膨胀,而一旦存在通货膨胀的预期,国际资金就会试图寻找避风港。黄金由于其出色的保值功能,尤其被青睐低风险的资金所关注,因而对黄金需求的增加,将会抬高黄金的价格。这就是为什么黄金和石油价格往往保持同步关系的原因。从这个角度说,2006年黄金价格的走势,也将很大程度上取决于石油价格的走势。

国际资金走向风向标

另一个影响黄金价格的重要因素,就是国际资金的走向。

作为一种具有良好货币属性的投资工具,黄金成为众多国际投资机构,用来对冲信用货币风险的工具,有时也作为直接投资的对象。国际黄金最大的集散地伦敦市场,每天的场外交易量约为71亿美元,纽约商品交易所的日交易量为28亿美金,其次东京商品交易所的交易量也达到了20亿美元,我国上海黄金交易所的9999和9995黄金的成交量也在逐步增长,显示在商品市场中,黄金期货和现货都是一个成熟和活跃的投资品种,同时也越来越受到投资基金的关注。

截止到2006年1月3日为止,纽约商品交易所的黄金基金多头持仓量达到了15.1万手,约469.7吨,占总持仓的46%。国际投资基金大面积地投入到黄金中来,这给黄金市场带来越来越多的不确定性。在基金巨大多空头寸的“翻炒”之下,黄金价格的中短期走势往往会脱离正常的价格决定因素,陷入非理性的市场繁荣和萧条。很多专家认为,近两年来黄金的惊人涨幅,国际资金在其中功不可没。

自1982年以来,黄金价格在一度突破每盎司500美元关口后,整个20世纪90年代基本上一路走低。这主要是由于当时黄金的回报率仅为1%~2%,低于同期美国国债4%~5%的回报率。这促使各国央行纷纷通过沽出黄金、买入美国国债来获利。

1998年以前,黄金价格下滑的一个主要原因,是20世纪90年代股市疯狂上涨,引起全球性的对纸面财富的过度痴迷。人们沉醉于单边上扬的股市,全球资金大力追捧,连各国中央银行也认为黄金是一种不能带来利息反而占用大量仓储成本的储备,以至于欧洲的许多央行纷纷减持黄金,在国际市场进行拍卖。同时,金矿企业为了防止金价下跌,在国际市场上远期卖出还没挖出地面的未来黄金产量,也打压了黄金价格。

黄金的这一波向下行情在1998年终止,其后美国股市泡沫日增,伴随着美国股市泡沫的破灭,金价开始了强劲的反弹,并且连连创下新高。

有若干分析人士透露了这样一个信息,他们认为美国以及欧盟经济体均存在基本面问题,比如美国的储蓄率不足,欧盟的人口老龄化,和养老金短缺问题。投资者担心,这些国家会被迫增加货币供应量,从而使全球经济受到影响,美元,欧元也会受到冲击。因而国际投资者认为,黄金将成为值得信赖的国际硬通货。而事实上,只要全球资金的一小部分转向投资黄金,就足以引起黄金价格巨幅的上涨。

许多基金为了分散投资风险,实现投资多样化而投资于黄金,这也是黄金价格上升的直接原因之一。一些银行还新成立了针对黄金的交易所交易基金,1995年以来仅仅这种新型基金持有的黄金已经达到420吨,接近世界最大金矿公司Newmount两年的产量。

黄金和股市的关系

短短几年间,黄金价格缘何连破新高,甚至达到了25年来的高点?黄金价格——这一检测国际货币市场是否发生价格扭曲的最佳指标,向我们传达的信息再清楚不过了——国际货币价格体系发生了扭曲。而这一信息的背后,还透露着更重要的投资讯息。由于黄金价格和股市的涨跌通常存在反向相关关系,因而我们也许能从黄金的走势中找到一些投资的“灵感”。

为什么这么说呢?我们来看被称为发钞国的美国。在过去一年中,美联储不断的提高短期利率,但同时又在过量的增发货币——相当一部分美国经济学家认为,这就是为什么黄金价格比4年前上涨了80%的原因。同时,也正因为美国扩张性的货币政策,不经意间引起了石油价格泡沫。而后果就是,国际资金的观望气氛浓郁,资金在不能理智判断未来的情况下,选择了黄金作为避风港。

国际资金的举棋不定,直接影响到美国股票市场,以及全球股票市场的表现。3年前,美国股市开始进入小牛市。从基本面来看,3年多以前,标准普尔500的平均市盈率是26倍,而如今,标准普尔指数上涨了60%,但是其市盈率却跌到了19倍。与此同时,企业利润一直在持续增长,而且远远超过了市场的预测。

股价上涨,企业利润上涨,但是市盈率却下降了,换句话说,目前美国股市的表现应该更好,涨幅应该更高,股票市场理应欣欣向荣才对。究竟是什么阻碍了股市的繁荣呢?事实上,市场并不缺乏推动股市走高的资金,市场缺乏的是投资意愿,不明朗的经济前景阻碍了资金进入股市的步伐。结果就是部分避险资金聚集在黄金投资中,从而将黄金价格推高。投资者可以很容易依据黄金的价格,判断国际资金对于股票市场的看法。

黄金不仅是判断货币市场是否扭曲的最佳指标,同时也是判断投资机会是否到来的绝佳指标。一旦经济气候转好,投资方向明朗,那么追逐收益率的资金必然会转向其他投资,这一规律在过去的历史中也反复得到验证。毕竟,黄金的正常收益率要低于国债,当市场中的不确定因素消退之后,黄金的需求必然下降。换言之,如果黄金价格进入下跌通道,对投资者来说,也就意味着股票市场投资机会的降临。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。